新闻资讯 News And Information

-

联系我们 Contact Us

电话:0538-5365959

传真:0538-5365979

邮箱:siatcom@163.com

竞争持续升级 原料药产业迎来发展契机

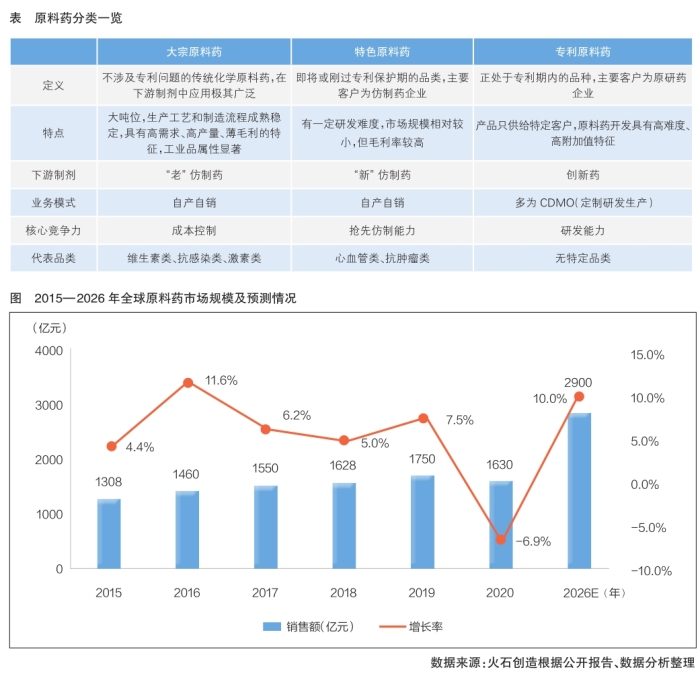

原料药(API)通常指化学原料药,是化学药物制剂中的有效成分,是由化学合成、植物提取或者生物技术所制备而成的各种作为药用的粉末、结晶、浸膏等。行业内通常将原料药划分为大宗原料药、特色原料药和专利原料药三大类(详见表)。

全球人口增长和老龄化加剧推动药品市场规模不断扩大,叠加专利悬崖的到来,仿制药加速发展,进而带动对上游原料药的需求也持续增长。国际层面,新冠肺炎疫情导致全球供应链持续紧缩,亚洲特别是中国,凭借良好的疫情防控能力和完整的产业链基础,加速吸引全球产业转移;国内层面,严格的监管与环保政策共同推动产业转型升级和结构优化,原料药迎来发展契机。

市场稳步扩张

特色原料药和专利原料药前景光明

根据MarketsandMarket的数据,除2020年受新冠肺炎疫情影响有所下滑外,近年来,全球原料药市场总体呈稳定增长态势,具体表现为:市场规模从2015年的1308亿美元上升至2019年的1750亿美元,年均复合增长率达7.5%,2020年有所下滑,但2021年重回增长态势。同时,专利到期的药品及仿制药品种数量增加,拉动原料药产量增长,预计到2026年全球原料药市场规模将达到2900亿美元,年均复合增长率超过10%(详见图)。

近年来,人民币升值、出口退税率变动、粮食及化工原料等原材料价格上涨、人力成本提升以及环保政策趋严等多种因素叠加,低端大宗原料药产能加速出清,2018年我国相关企业整体营收有较明显的下降,而后止跌回升;特色原料药和专利原料药产能受下游市场拉动影响,仍有稳定增长。

大宗原料药市场需求稳定,受疫情影响价格上涨

大宗原料药以维生素类、抗生素类、解热镇痛类、激素类原料药为主,此类产品市场需求稳定,供给端产能集中,价格和利润主要由供求关系决定。由于我国大宗原料药产能较为充裕,当前市场变化通常是由供给端变化导致,如环保压力、限产等因素。2016年以来,受环保政策趋严和供给侧结构性改革影响,大宗原料药市场价格总体呈上涨态势,2018年和2019年冲高回落,2020年受新冠肺炎疫情影响又有所上涨,在疫情影响尚未完全消退的当下,大宗原料药价格尚处于高位。

特色原料药成长属性明显,保持较快增速

受多方面因素的影响,心血管类、抗肿瘤类、中枢神经类、胃肠消化道类等特色原料药市场规模持续扩大。首先,带量采购压低药品价格,对提升相关品种的市场渗透率作用明显,用量的提升带动了上游原料药需求的增长;其次,日益加剧的老龄化趋势带动慢性病用药市场规模扩大,对应的特色原料药需求也存在持续增长空间;最后,专利悬崖提升仿制药占比,仿制药迎来大幅替代空间。

专利原料药受下游驱动实现稳定增长

专利原料药主要用于创新药的生产。Evaluate Pharma数据显示,2020年,全球处方药市场规模达9010亿美元,预计未来5年该市场规模复合增长率达6.4%。其中,仿制药市场规模约740亿美元,占比8.2%,预计未来5年复合增长率为5.0%;创新药占比超过90%,预计未来5年复合增长率为7.9%,具有更高的成长空间。受创新药市场份额增长的拉动,专利原料药市场规模持续稳定加大。另外,全球产业分工细化推动跨国药企转变全产业链布局模式,将部分研发和生产环节外包,也推动专利原料药加速发展。

产能加速转移

中国市场的崛起和内部布局优化

中国市场在全球格局中供应份额加速提升。从全球来看,西欧、北美、日本、中印是原料药的四大产区,当前正呈现两个药业务的制剂企业具有明显的成本优势,“API+制剂”一体化是产业升级的方向。

因此,对于原料药企业而言,关键是提升产品品质,坚守核心价值,在此基础上向制剂领域延伸,探索优势变现路径;而对于仿制药企业,则应主动向上把控原料药资源,整合供应链以保持市场竞争力。双向的延伸将导致行业集中度加速提升。

区域卡位--环保、监管要求叠加成本压力,推动企业向中西部地区转移

2012年至今,环保政策加速出台实施,挤压了原料药企业的生存和扩张空间。《中华人民共和国水污染防治法》实施后,大量原料药企业关停,环保税的实施也淘汰了大量落后产能。另外,《重点流域水污染防治规划(2016-2020年)》进一步限制了沿海沿江地区医药项目的扩张,如《长江经济带生态环境保护规划》提出强化长江经济带环境管控和优化产业布局,该地区多个省份随之出台的实施规划中明确提出严格限制原料药企业扩建,对不符合要求的企业采取关停等措施;同时,愈发严格的环境治理要求也增加了企业的环保支出,进一步挤压企业利润空间。

环保压力叠加带量采购等带来的成本压力,迫使原料药企业布局转向中西部地区。近年来中西部省份的重点城市已经多有落位,但这些城市同样存在土地供应紧张、人力成本较高等问题。在未来一段时期内,预计原料药产业向中西部的转移将进一步下沉,落到环保容量和土地资源较为宽裕的三四线城市。

对于企业而言,在环保容量和土地资源有限的情况下,需要对重点区域进行战略研判和提前卡位,除关注土地、政策、产业基础等生产要素外,还需关注城市是否具备开放性优势,以保留产业升级向海外扩张的空间,部分特殊经济功能区是关注重点。而对于地方政府而言,承接产业转移的核心是解决准入条件和成本控制问题,因为完善的专业园区环境以及产业配套建设是吸引企业的关键。

同时,随着全国碳排放交易市场的建立,绿色生产将成为新的竞争优势,原料药向绿色、低碳生产转型是大势所趋。企业应加强新技术、新工艺的应用,降低生产过程对环境造成的污染,匹配政策监管要求;地方政府则应强化顶层设计,从能源结构的优化、碳排放综合设计和低碳园区建设等方面建立地区的比较优势。

国际竞争--潜力逐步兑现,加速进军规范市场

原料药生产供应中心向亚太地区转移已是明确趋势。从结构上看,我国的原料药产业以大宗原料药为主,印度以壁垒稍高的特色原料药为主,我国在产业升级的过程中将直面与印度的竞争。印度的优势在于规范市场的领先、自身专利保护以及地缘优势。尽管过去10年间我国原料药产品申报数量翻倍,但相比印度仍有较大差距。据Claricate统计,近年来中国DMF年申报数量在100~150个之间,而印度在300个以上;中国CEP年申报数量在50~60个之间,而印度在100个以上。此外,印度凭借完善的仿制药品专利保护环境和对欧美市场监管法规的理解,保持着在规范市场的领先地位。

但我国在竞争中仍然具备足够的潜力。根据Claricate数据,我国拥有的原料药生产基地数目大幅领先于印度,这些生产基地大部分尚未向规范市场供应产品,有望在未来5~10年内转变为成熟或较成熟的规范市场供应基地。同时,我国完备的基础化工产业体系和大量的专业人才供应,有利于在成本、研发等方面不断积累优势,新冠肺炎疫情导致的全球供应链重构也为我国原料药产业赶超提供了契机。

对于企业而言,参与国际竞争的关键在于积累技术优势,建设专业团队,在规模达到一定程度后注重研发投入,构建技术壁垒;而对于重点布局原料药产业的区域而言,需要结合自身特点构建要素平台,关键是创新服务平台和进出口服务平台,以降低企业的研发创新成本,加速创新成果转化,以及提供DMF/CEP申报辅导、进出口便利服务等。